2024-05-02 11:00 來源:我的鋼鐵網(wǎng)

月度行業(yè)觀點:

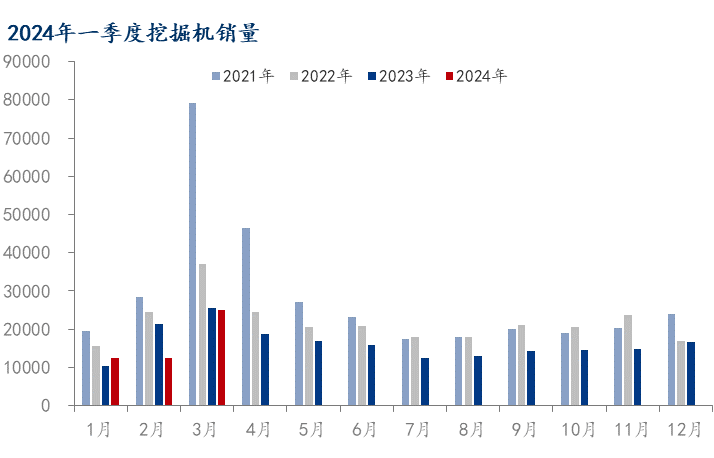

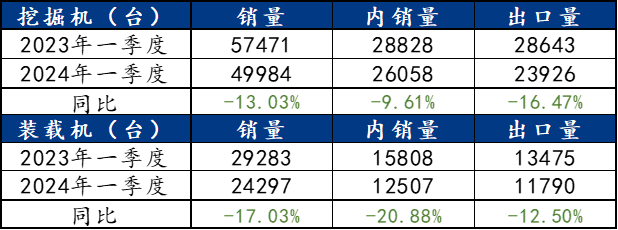

據(jù)中國工程機械工業(yè)協(xié)會對挖掘機主要制造企業(yè)統(tǒng)計,2024年3月納入統(tǒng)計的制造企業(yè)挖掘機共計銷售24980臺��,同比下降2.34%�����;其中國內(nèi)市場銷量15188臺����,同比增長9.27%;出口銷量9792臺���,同比下降16.16%�。2024年一季度�,挖掘機累計銷量為49964臺,同比下降13.06%�����;國內(nèi)累計銷量為26446臺����,同比下降8.26%���。

從當(dāng)前數(shù)據(jù)來看,房地產(chǎn)數(shù)據(jù)持續(xù)探底�����,固定資產(chǎn)投資累計同比下降�;基建、采礦業(yè)固定資產(chǎn)投資累計同比相對穩(wěn)定����。從需求角度,目前內(nèi)銷增速轉(zhuǎn)正主要需求來自于基建��,房地產(chǎn)需求仍相對低迷���。新周期啟動或?qū)⒂瓉硐掠螒?yīng)用領(lǐng)域的結(jié)構(gòu)性優(yōu)化����。根據(jù)專項債券信息網(wǎng)���,2024年3月新增地方政府債券發(fā)行金額為2664億元�����,其中新增一般債券發(fā)行356億元�,新增專項債發(fā)行2308億元����。隨著萬億國債及專項債資金落實,項目開工率將持續(xù)提升����。國務(wù)院常務(wù)會議審議通過《推動大規(guī)模設(shè)備更新和消費品以舊換新行動方案》,有望淘汰工程機械保有量中舊標(biāo)準(zhǔn)的機型設(shè)備��,加快新周期啟動���。

月度行業(yè)產(chǎn)銷數(shù)據(jù):

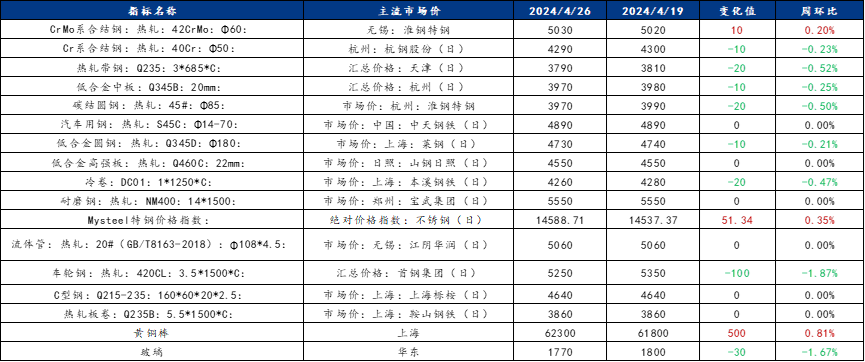

一�、月度原材料價格監(jiān)測

價格指標(biāo)變更:玻璃價格指標(biāo)由華東(浙江)市場主流價格調(diào)整為華東地區(qū)市場價

二��、主要原材料品種價格分析

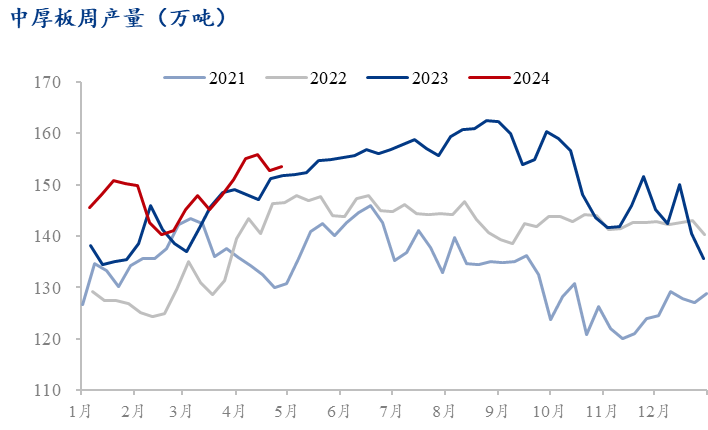

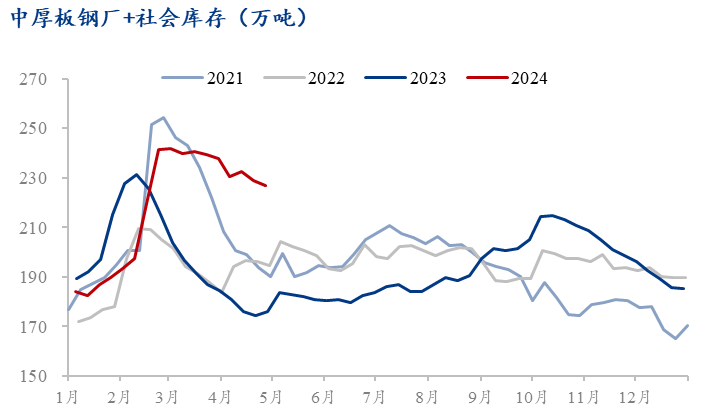

①中厚板:預(yù)計5月中厚板價格震蕩偏強運行��。

(1)供應(yīng)方面����,鋼廠利潤修復(fù)明顯的情況下,整體生產(chǎn)積極性偏高���,部分地區(qū)中板產(chǎn)線滿產(chǎn)生產(chǎn)�����,產(chǎn)量預(yù)計維持高位�。

(2)需求方面,期貨帶動市場情緒好轉(zhuǎn)��,貿(mào)易商補庫需求及下游終端采購需求小幅放量��,投機需求有所顯現(xiàn)��,但預(yù)計市場心態(tài)仍然整體謹(jǐn)慎為主���,大量囤貨意愿偏弱�����,現(xiàn)貨成交可能仍將以剛需補庫為主���。

(3)成本方面,鋼廠增產(chǎn)預(yù)期下�����,原料價格上漲確定性較強。綜合來看����,原料價格上漲成本支撐增強�����,成交放緩需求釋放空間有限��,預(yù)計5月價格將呈現(xiàn)震蕩偏強的態(tài)勢�。

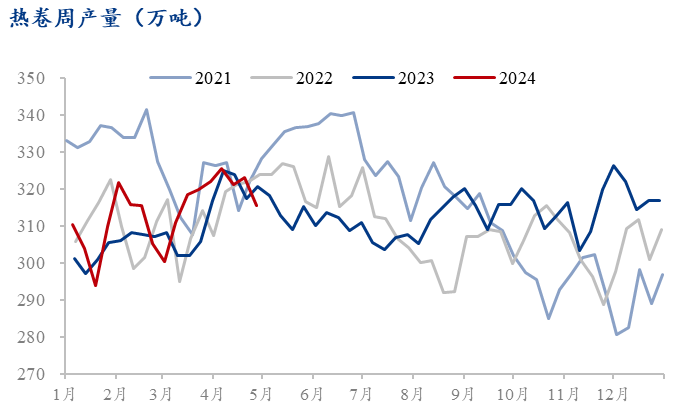

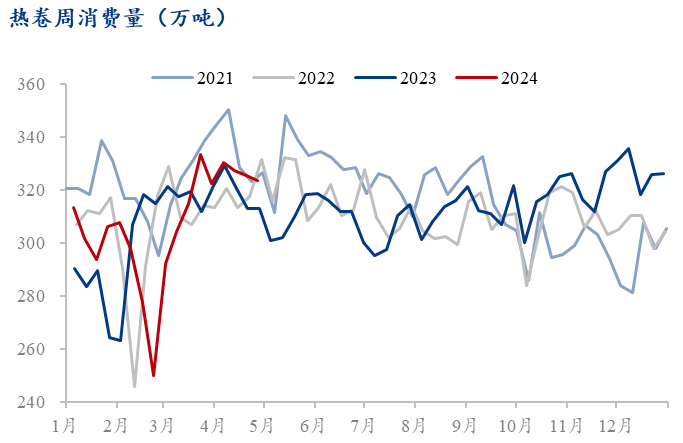

②熱卷:預(yù)計5月熱卷震蕩偏強。

(1)截止4月25日����,熱卷總庫存410萬噸,月環(huán)比下降21.3萬噸����,熱卷庫存持續(xù)去化。制造業(yè)需求維持韌性���,預(yù)計熱卷庫存仍將呈去庫狀態(tài)��,供需逐漸向好�;

(2)據(jù)推算,5月日均鐵水產(chǎn)量逐漸回升至235萬噸左右�,原料需求增加,鋼材成本抬升進一步推動熱卷價格上行����。

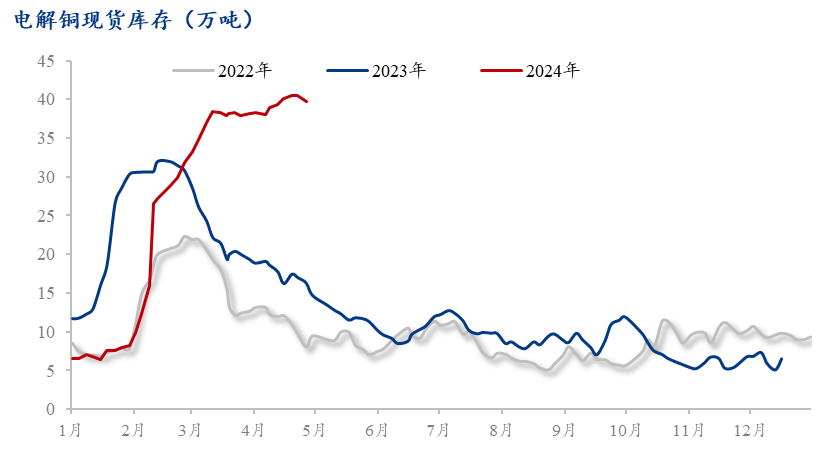

③銅:預(yù)計5月銅價持續(xù)震蕩偏強運行

從宏觀方面,美國4月制造業(yè)PMI跌破榮枯線��,初值為49.9���,為2023年12月以來的最低水平���。服務(wù)業(yè)和綜合PMI也均不及預(yù)期和3月前值,表現(xiàn)不及預(yù)期�����,通脹壓力明顯���。美國房地產(chǎn)市場的先行指標(biāo)新屋銷售在3月意外大幅好于預(yù)期�����,年化69.3萬戶����,為去年9月份以來最高,不過這是由于以價換量���。

從基本面方面�,上周下游訂單表現(xiàn)有所回升�����,尤其是在上周二銅價下跌階段�,市場補貨積極性較高���,疊加五一假期即將來臨��,市場拿貨數(shù)量有明顯增加����,但相較于往年的備貨來看依然有一定的減少�;此次訂單雖然有所增加,但實際提貨效率依然偏低���。后續(xù)隨著銅價再度走高�,市場成交回落,交易集中且對價格的敏感度明顯����。

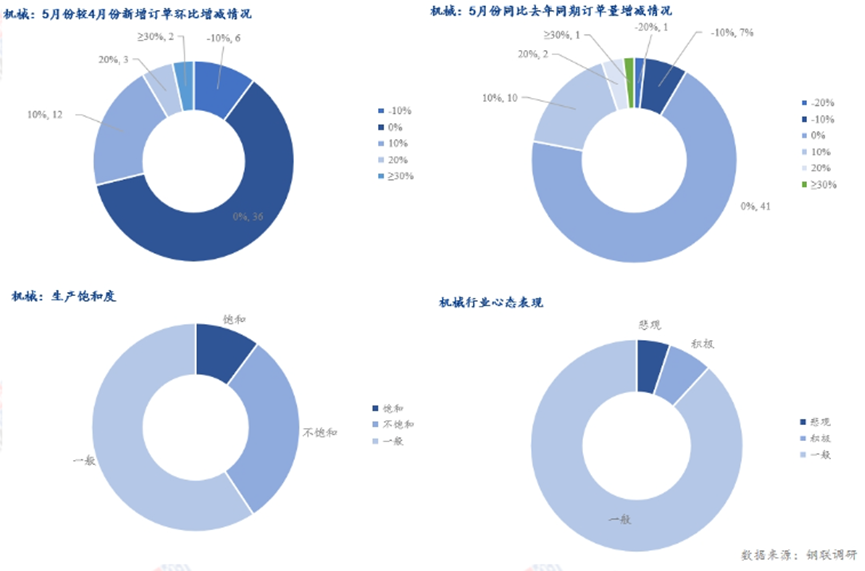

三、 機械行業(yè)需求調(diào)研:

調(diào)研數(shù)據(jù)顯示�����,機械行業(yè)樣本企業(yè)原料庫存月環(huán)比下滑3.01%����,整體庫存消化速度繼續(xù)下降,原料可用天數(shù)下降0.09%�。整體表現(xiàn)相對較差,市場反饋相對一般���。

匠客工程機械最新數(shù)據(jù)顯示�,2024年4月份��,中國工程機械市場指數(shù)即CMI為102.93�,同比微增0.73%,環(huán)比降低5.30%�����。依據(jù)CMI判斷標(biāo)準(zhǔn),4月指數(shù)值位于收縮值100以上�,市場短期仍有一定程度的波動風(fēng)險。

4月份CMI指數(shù)同比增速降低0.35個百分點����,環(huán)比增速惡化20.96個百分點,表明4月之后���,國內(nèi)多數(shù)市場延續(xù)3月修復(fù)態(tài)勢�����,繼續(xù)呈現(xiàn)不同程度的同比改善,但是終端一線市場的新機銷售訂單量要顯著弱于上月��。受2024年開工延遲等因素影響��,預(yù)計2024年的年度市場的周期波動性將繼續(xù)受到擾動����。

據(jù)中國工程機械工業(yè)協(xié)會對挖掘機主要制造企業(yè)統(tǒng)計,2024年1-3月���,共銷售挖掘機49964臺�����,同比下降13.1%�����;其中國內(nèi)26446臺�,同比下降8.26%;出口23518臺����,同比下降17.9%。

2024年3月銷售電動挖掘機12臺(6噸級以下8臺�����,10至18.5噸級1臺�����,18.5至28.5噸級1臺�,40噸級以上2臺)。

目前從銷量上來看�,市場整體仍以化石能源作為挖掘機的主要燃料���,新能源挖機整體銷售量仍比較少。但整體產(chǎn)業(yè)正逐步向新能源轉(zhuǎn)移��,產(chǎn)業(yè)升級也同步進行�。

四、 月度熱點信息

1�����、中內(nèi)協(xié):一季度內(nèi)燃機行業(yè)進出口總額76.6億美元��,同比增0.93%

據(jù)海關(guān)總署統(tǒng)計數(shù)據(jù)顯示�,2024年前3個月,我國進出口總值14313.4億美元����,增長1.5%。其中���,出口8075億美元,增長1.5%�;進口6238.4億美元,增長1.5%��;貿(mào)易順差1836.6億美元。

具體到內(nèi)燃機行業(yè)����,進出口表現(xiàn)小幅增長,進口增長高于出口�����。

據(jù)海關(guān)總署數(shù)據(jù)整理�,2024年1-3月,內(nèi)燃機行業(yè)進出口總額76.60億美元���,同比增長0.93%�����。其中�,進口21.06億美元�,同比增長5.79%;出口55.54億美元�����,同比下降0.80%����。

在進口金額中��,汽油機��、其它類用內(nèi)燃機同比下降��,其余各類均為增長����,其它類用內(nèi)燃機下降幅度較大�。具體為:2024年1-3月柴油機進口3.62億美元,同比增長55.24%�����;汽油機進口1.15億美元����,同比下降2.36%;其他類整機進口4.96億美元����,同比下降26.07%�����;內(nèi)燃機零部件進口9.52億美元,同比增長11.05%�����;發(fā)電機組進口1.81億美元��,同比增長61.92%�����。

在出口金額中�����,除其他類整機用�、發(fā)電機組用同比下降外其余各細分類型均同比增長。具體為:2024年1-3月柴油機出口3.51億美元�����,同比增長12.60%��;汽油機出口5.17億美元,同比增長42.51%�;其他類整機出口5.61億美元,同比下降16.15%��;內(nèi)燃機零部件出口30.01億美元�����,同比增長5.94%���;發(fā)電機組出口11.25億美元����,同比下降20.97%���。

2�����、2024年1-3月機械工業(yè)進出口情況

據(jù)海關(guān)統(tǒng)計顯示�����,2024年1-3月���,機械工業(yè)累計進出口總額2654億美元����,同比增長2.2%�����。

其中�����,進口690億美元���,同比下降1.5%;出口1964億美元�����,同比增長3.5%�;貿(mào)易順差1274美元。

3����、CME:預(yù)計4月中國挖掘機銷量18500臺��,同比下降1.5%

4月挖掘機國內(nèi)銷量預(yù)計9500臺左右

經(jīng)草根調(diào)查和市場研究����,CME預(yù)估2024年4月挖掘機(含出口)銷量18500臺左右���,同比下降1.5%左右�����,降幅環(huán)比有所改善����。

分市場來看����,國內(nèi)市場預(yù)估銷量9500臺,同比基本持平��,近期市場熱度持續(xù)下滑���。出口市場預(yù)估銷量9000臺�����,同比下降2.8%����,降幅環(huán)比改善。

按照CME觀測數(shù)據(jù)��,2024年1-4月����,中國挖掘機械整體銷量同比下降10.2%左右��,降幅持續(xù)收窄��。其中���,國內(nèi)市場同比下降6.25%��,出口市場銷量同比下降14%���,降幅均同比收窄。

4���、央視財經(jīng)挖掘機指數(shù):3月全國工程機械開工率55.52%��,環(huán)比大幅提升

近日����,央視財經(jīng)與三一重工、樹根互聯(lián)聯(lián)合打造的“央視財經(jīng)挖掘機指數(shù)”發(fā)布了最新相關(guān)數(shù)據(jù)���。今年一季度��,我國工程機械開工率加速回暖��,吊裝設(shè)備��、挖掘設(shè)備整體維持高位�����。

數(shù)據(jù)顯示��,3月全國工程機械開工率為55.52%���,較之1月2月,開工率實現(xiàn)大幅提升����。19個省份當(dāng)月開工率超過全國開工率平均值�����,安徽����、江西�、湖北、浙江����、四川開工率為全國前五���,均超過70%���。3月份,北京�����、甘肅�、黑龍江、河南等16個省份�����,均創(chuàng)下自2023年12月以來最好成績。

一季度�,大類設(shè)備開工率最高的是吊裝設(shè)備,其次是挖掘設(shè)備��。吊裝設(shè)備開工率高��,說明2023年的不少項目進入收尾期���;挖掘設(shè)備開工率高���,說明2024年新開工項目增加。隨著工程進一步深入�,吊裝設(shè)備、挖掘設(shè)備開工率有望持續(xù)增長��。